Un fondo de inversión es lo que se conoce como institución de inversión colectiva (IIC) en la que sus partícipes o inversores suman sus ahorros para invertirlos de forma conjunta. El fondo de inversión lo suele gestionar una o varias personas que denominaremos «gestores del fondo de inversión» y son los que se encargan de decidir qué activos compondrán el fondo.

Un fondo de inversión es un instrumento financiero que facilita mucho la inversión a un inversor particular. Mediante su aportación de capital al fondo estará comprando diferentes activos, ya sean acciones o bonos, de forma diversificada tanto sectorial como geográficamente. El inversor particular delega en el gestor profesional del fondo la capacidad de compra y análisis de los diferentes activos, por lo que no es necesario que tenga conocimientos exhaustivos de mercados financieros.

Un fondo de inversión es un instrumento financiero que facilita mucho la inversión a un inversor particular. Mediante su aportación de capital al fondo estará comprando diferentes activos, ya sean acciones o bonos, de forma diversificada tanto sectorial como geográficamente. El inversor particular delega en el gestor profesional del fondo la capacidad de compra y análisis de los diferentes activos, por lo que no es necesario que tenga conocimientos exhaustivos de mercados financieros.

Al tratarse de una inversión colectiva entre todos los partícipes, se consigue ahorrar en costes, gestión, etc por lo que en muchos casos, las comisiones de gestión de estos productos no son especialmente escandalosas.

TIPO DE FONDOS

Hay multitud de tipos de fondos de inversión pero a continuación te voy a enumerar y explicar brevemente algunos de ellos:

Renta Variable | Renta Fija | Mixtos | Monetarios

Fondos de inversión de renta variable.

Los fondos de inversión de renta variable, como su nombre indica, son aquellos que invierten únicamente en activos de renta variable, principalmente acciones de empresas cotizadas de cualquier mercado financiero mundial.

Por ejemplo, un fondo de renta variable enfocado en España podría ser un fondo que tuviera en cartera acciones del IBEX 35 o del Mercado Continuo. Si fuera un fondo de renta variable global tendría en cartera acciones de cualquier empresa del mundo.

Fondos de inversión de renta fija.

Los fondos de inversión de renta fija son aquellos que invierten en deuda ya sea corporativa o gubernamental mediante bonos, obligaciones, pagarés, repos o letras del tesoro.

Son fondos con menor volatilidad y riesgo que los fondos de renta variable.

Los fondos de inversión mixtos son aquellos que combinan renta variable y renta fija en la proporción que determine el gestor del mismo.

Fondos de inversión monetarios.

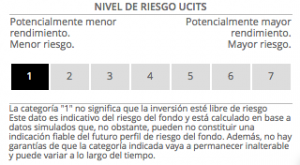

Los fondos de inversión monetarios son los más seguros de todos y a la par los menos rentables. No tienen en cartera renta variable, riesgo divisa ni deuda subordinada. Invierte en productos de máxima calidad crediticia, como por ejemplo, depósitos bancarios de corto plazo. Están catalogados con el nivel de riesgo UCITS más bajo.

Son perfectos para utilizarlos como «hucha de ahorro» desde la cual ir haciendo traspasos a otros fondos de inversión cuando hayan buenas caídas y ampliar posiciones. Ya os lo explicaré en otros artículos con ejemplos y posibles estrategias.

Una vez claro el tipo de fondos de inversión que te pueden ofrecer, también se pueden diferenciar de dos formas dependiendo de la forma de gestionarlos:

Gestión Activa | Gestión Pasiva

Fondos de inversión de gestión activa.

Los fondos de inversión de gestión activa son gestionados por profesionales de la bolsa que intentan mejorar el Benchmark (en el caso de un fondo de inversión enfocado a bolsa española su Benchmark debería ser el Ibex 35) y sus costes suelen rondar entre el 1,5% y el 2% en comisiones.

Fondos de inversión de gestión pasiva.

Los fondos de inversión de gestión pasiva o indexados son aquellos que replican un índice en cuestión, comprando los valores de éste con las ponderaciones otorgadas con un índice de error mínimo al comportamiento de ese índice. Las comisiones suelen estar por debajo del 1% y su riesgo teóricamente es menor al de un fondo de gestión activa.

¿CÓMO SE CALCULA EL VALOR DE UN FONDO?

El valor liquidativo de un fondo de inversión se calcula a diario y es el resultado de dividir el valor total del patrimonio del fondo dividido entre el número de participaciones que lo componen.

El valor varía de un día para otro debido a que los activos que lo componen varían de un día para otro.

COSTES DE UN FONDO DE INVERSIÓN

Los costes y comisiones que genera un fondo de inversión dependerá de varios factores. Hay que tener en cuenta que los fondos de inversión suelen estar gestionados por gestores que son los que analizan los mercados con el fin de intentar hacer el fondo lo más rentable posible. A continuación os indico cuáles son las comisiones que te podrían llegar a cobrar por invertir en un fondo de inversión:

Comisión de suscripción – Es la comisión que te cobrarán a la hora de contratar el fondo de inversión deseado.

Comisión de gestión – Es la comisión que cobra la entidad gestora por su trabajo. Aunque generalmente se expresa como un porcentaje anual sobre el patrimonio se descuenta diariamente y automáticamente del valor liquidativo del fondo.

Comisión de depósito – Es la comisión que cobra la entidad depositaria que se encarga de custodiar los títulos, valores, liquidez o cualquier otro activo del fondo. Al igual que la comisión de gestión se expresa como un porcentaje anual sobre el patrimonio del fondo aunque se descuenta diariamente del valor liquidativo.

Comisión de éxito – Algunos fondos cobran, en concepto de comisión de éxito, una parte variable en función de los resultados obtenidos por el fondo. Es importante consultar el folleto para conocer con detalle cuándo se aplica esta comisión.

Comisión de reembolso – Sería una comisión con un porcentaje fijo que te cobrarían a la hora de vender tus participaciones.

TER (Total Expense Ratio) – Es en lo que realmente debes fijarte en la ficha comercial del fondo, ya que es el indicador que sirve para comparar las comisiones totales que llevan implícitos los fondos de inversión. El TER permite conocer el porcentaje que suponen los gastos totales, incluyendo las comisiones de gestión, depósito, éxito o auditoría, soportados por el fondo en relación con su patrimonio medio.

Ahora mismo debes pensar que invertir en fondos de inversión conlleva mucho gastos en comisiones. Pero tranquilo/a, ya que algunas de ellas (comisión de suscripción, éxito y reembolso) no se aplican sobre la mayoría de los fondos.

Para que te hagas una idea, mi cartera de fondos indexados no superan el 0,60% de gastos totales (TER).

POR QUÉ INVERTIR EN UN FONDO DE INVERSIÓN

Los fondos de inversión tienen muchas ventajas para el pequeño inversor :

Seguridad – Todos los fondos de inversión que se comercializan en España están supervisados por la CNMV (Comisión Nacional del Mercado de Valores) y los activos en los que invierten no se encuentran nunca en los balances de las gestoras, por lo que si quebraran (bastante improbable) , nuestra inversión estaría a salvo ya que los activos podrían traspasarse a otra gestora.

Liquidez – Los fondos de inversión son productos líquidos, es decir, si necesitas que te reembolsen el dinero no está bloqueado ni nada parecido, recibirás el dinero de tus participaciones en tu cuenta bancaria a los pocos días de solicitar el reembolso.

Diversificación – Por norma general los fondos de inversión están bien diversificados en cuanto en número de activos, sectorial y geográficamente. También podrás contratar si lo deseas un fondo menos diversificado o enfocado a un determinado sector (tecnológico, salud, etc.) pero yo no te lo recomiendo. Cuanta más diversificación mejor para tu tranquilidad.

Gestión – No es necesario que seamos unos expertos en finanzas o en inversión. Para eso contrataremos un buen fondo de inversión llevado por buenos gestores en el caso de seleccionar un fondo de gestión activa. Si seleccionamos un fondo de gestión pasiva o indexado, cuanto menos tracking error tenga y más acerque a su índice de referencia mejor (te lo explicaré más detalladamente en otros artículos).

Fiscalidad – Una ventaja importante que tienen los fondos de inversión con respecto a la inversión directa en acciones es que en España tenemos la posibilidad de realizar traspasos entre diferentes fondos de inversión sin pasar por Hacienda. Es decir, tributarías únicamente en el momento en que vendas las participaciones de tu fondo pagando por las plusvalías generadas. Mientras no vendas, puedes ir traspasando tu inversión de un fondo a otro generando plusvalías año tras año sin pagar peaje fiscal(te lo explicaré más detalladamente en otros artículos).

No te darán gato por liebre – los fondos de inversión son productos regulados y controlados. Cuando lo contrates estudia bien su ficha comercial. En ella, te indicarán en qué tipo de activos invertirán, en qué porcentajes máximo, el tipo de riesgo que asumes, etcétera… por lo que no podrán invertir ni arriesgar tu dinero en algo que no sepas anteriormente.

CÓMO INVERTIR EN UN FONDO DE INVERSIÓN

Hoy en día es muy sencillo invertir en un fondo de inversión. Hay varias opciones para contratarlos: a través de la gestora del fondo, de alguna comercializadora o a través de tu banco de toda la vida.

No todos los fondos son accesibles desde cualquier banco comercial, es más, éstos intentan venderte siempre sus propios fondos ya que suelen llevar mayores comisiones y, por desgracia, menores rendimientos en la mayoría de los casos.

En mi caso particular uso Indexa Capital y Renta 4 para mi cartera de fondos.

Si te ha gustado el artículo o lo ves útil, por favor, difúndelo entre tus amigos y conocidos. También te recuerdo que DEBES suscribirte de forma totalmente gratuita a mi newsletter con la que te vendrás al lado oscuro de la fuerza de las finanzas y con la que aprenderás a gestionar tu dinero y a cómo llegar a una jubilación con garantías para no depender en ningún momento del Estado